尼尔森:母婴快消品进口化、高端化、品牌化趋势凸显

在消费升级、流量向下大背景下,新消费观念催生市场新机会,企业渠道布局重心也在不断调整,另外随着二孩家庭比例加大,新家庭母婴人群消费喜好的改变,母婴市场迎来诸多新趋势与机会点,母婴企业该如何洞察变化,抓住机会?在母婴行业观察主办的“新家庭 新增长·2018中国母婴企业家领袖峰会”上,尼尔森发布《中国婴幼儿快消品新趋势》,分享母婴渠道品类消费者最新洞察、母婴快消品未来发展趋势,为母婴企业的发展提供了参考依据。

一、经济运行稳中有缓,家庭消费支出在增长

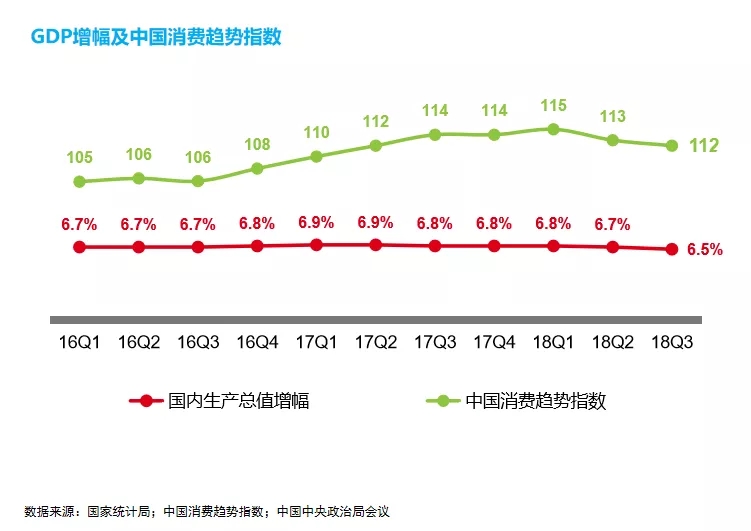

从尼尔森所统计的宏观消费趋势来看,中国的消费趋势指数在全球还是处在比较高的位置,过去的第三季度达到了112,但是相对于2018年第一季度是有所下降的。中国的GDP增幅仍然是稳定在6.5%~6.9%,宏观消费市场整体上还比较稳定。

另外国家也出台了“六稳”政策,包括:1、就业,控制城镇失业率低于4%;2、进一步规范金融监管体系;3、进一步推广投资及外资的引入;4、值得关注的是外贸,2018年第三季度进出口总额同比增长13.8%,从宏观经济的角度上看这是个亮点;5、最后就是预期,继续加强供给侧改革,对扩大内需还是有一定作用的。

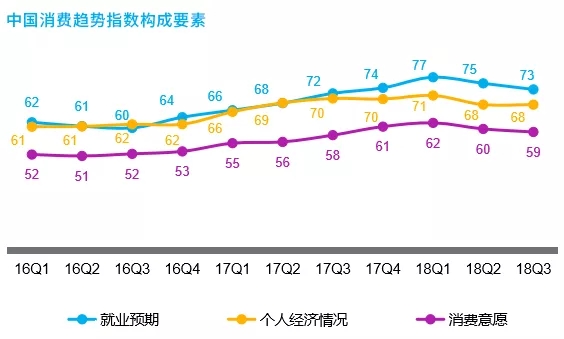

消费趋势指数,主要有三大构成:第一是就业预期(工作的安全性及长期的就业愿景);第二个是个人经济情况(个人就业收入及理财的收益);最后是消费意愿。从图中可以看到,在2018年消费趋势指数第一季度比较高的情况下,几乎三个主要的指标都处于高位,但在过去的第二、三季度,就业预期及消费意愿角度有所下降,个人经济状况却处于平缓状态。

个人经济状况其实受益于个税改革,保持基本平稳。从2019年1月开始实施新的个税改革,起征点的增加包括低税率间距的扩大对个人收入而言有非常好的推动作用,六大的专项扣除对个人及家庭的支出增长起到了正面的作用。

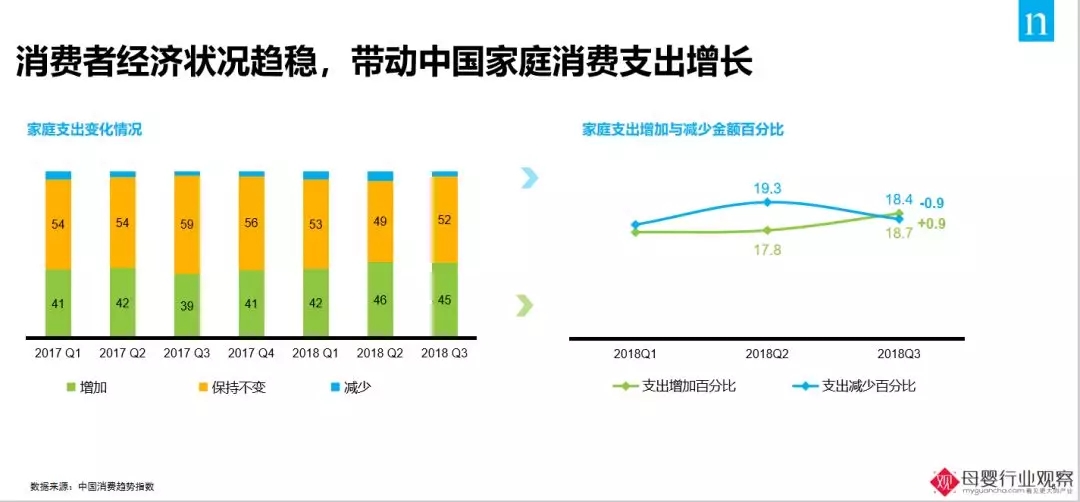

在当下市场比较复杂的情况下,为更客观地了解消费者,尼尔森做了消费者季度性的调研,从研究结果可以看出,家庭消费支出在增加和维持不变的比例还是处于一个比较高的位置,并未发现有明显支出减少趋势。同样地,从增加和减少家庭支出的配比而言,在过去第一、二、三季度,增加的比例高于减少,在宏观层面还是在释放正面的信号。

二、2018母婴渠道、品类及购物者洞察

1、母婴渠道动态追踪

1)母婴渠道双位数增长,母婴市场增速明显

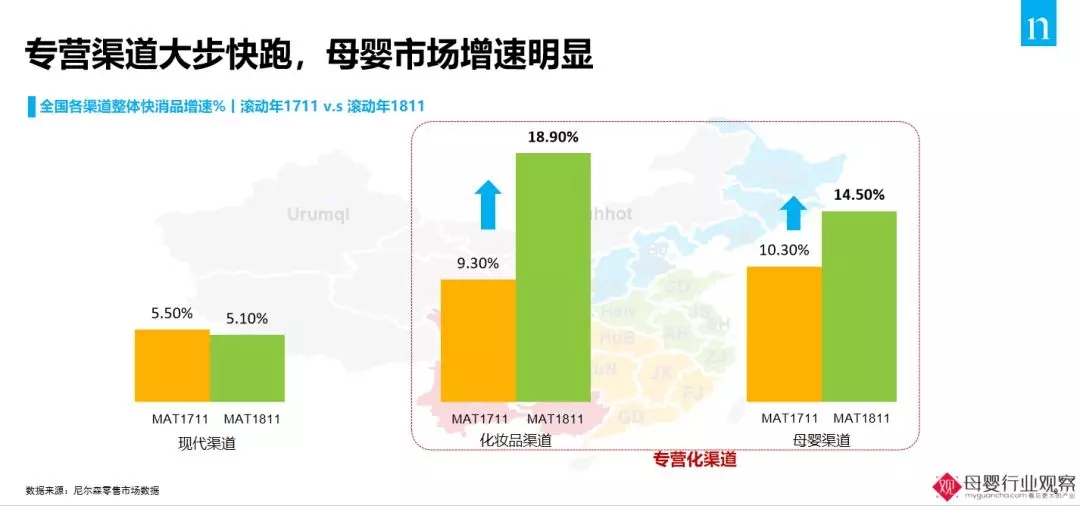

从母婴渠道来看,尼尔森与很多母婴渠道,如线上线下零售商进行市场数据合作,更多的是体现终端数据。中国传统零售渠道,线下主要包含像大卖场、超市(大型超市和小型超市)、便利店等,另外就是中国独有的渠道如母婴渠道和化妆品渠道。从图中可以看出,过往两年在传统的商超渠道增长非常乏力的情况下,化妆品专营店和母婴渠道仍然维持非常高的双位数增长,这是推动快消品线上线下全渠道增长比较重要的原因,尤其是母婴渠道,对比2017年,截止到2018年11月增幅还在扩大,达到15%。

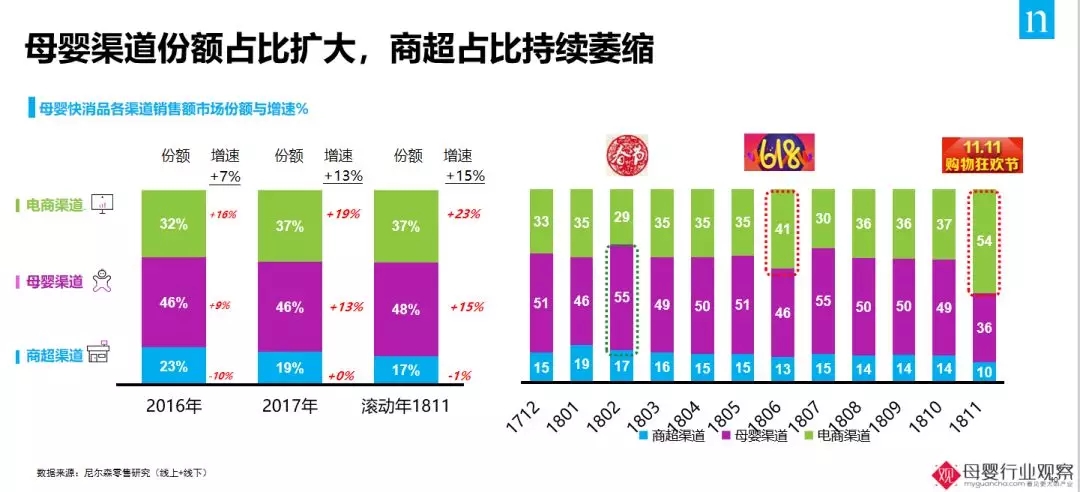

2)线下母婴渠道仍是主战场,份额占比持续扩大

再看母婴全渠道,三个颜色分别代表了电商、母婴渠道、商超渠道,从图中可以看出,对比过去两年,线下母婴渠道仍然是整体母婴快消品品类销售最重要的一个战场,大概占据了50%的份额,这个份额继续在扩大,在过去一年增长了15%。同时线上电商继续高歌猛进,过去一年,整个母婴大的品类增长了23%。这两大渠道基本推动了整体母婴快消品零售市场的增长。尼尔森将全年拆分为12个月,从每个月的数据来看,也是线下的母婴渠道占整体母婴快消品渠道的主要部分,但是电商造节比如双十一会对线下母婴渠道、商超渠道造成一定的挤压,但在传统节日如春节,线下的母婴渠道仍然是销售主力。

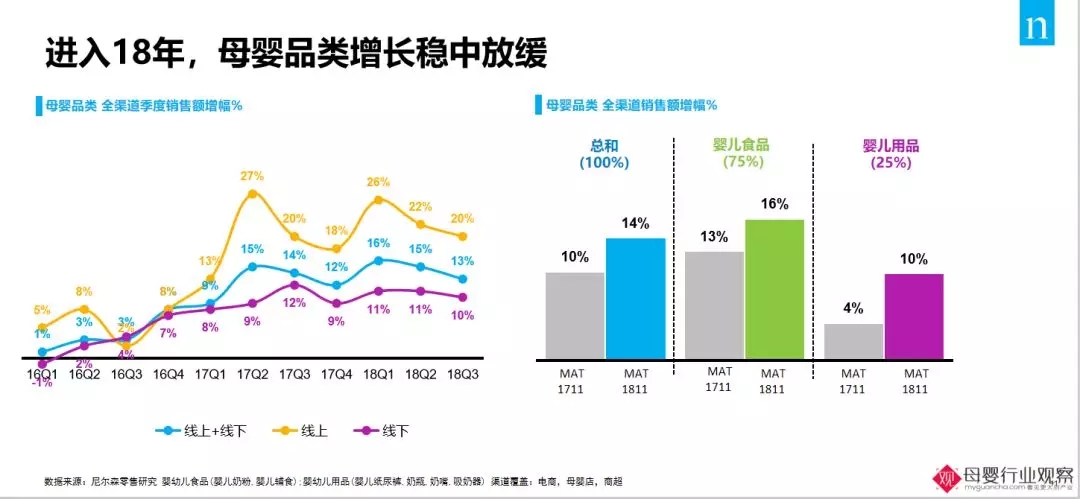

3)2018年母婴品类增速放缓

全渠道数据中,2016年一、二、三季度整体快消品处于增长非常小的阶段,但2018年整体快消品处在非常好的增长速度,全渠道增幅在14%左右。那么在母婴品类,可以看到2016年的第三季度一直到2018年的第一季度是处于井喷期,无论是线上还是线下基本恢复到高的双位数增长,线上超过20%。但是最近几个季度,尤其是三季度、四季度,预估在增长的过程中间是有所放缓的。从母婴产品各品类来看,头部的还是婴儿食品,在过去的一年里增长16%,这是推动母婴快消品增长的主要因素。

2、母婴重点品类发展

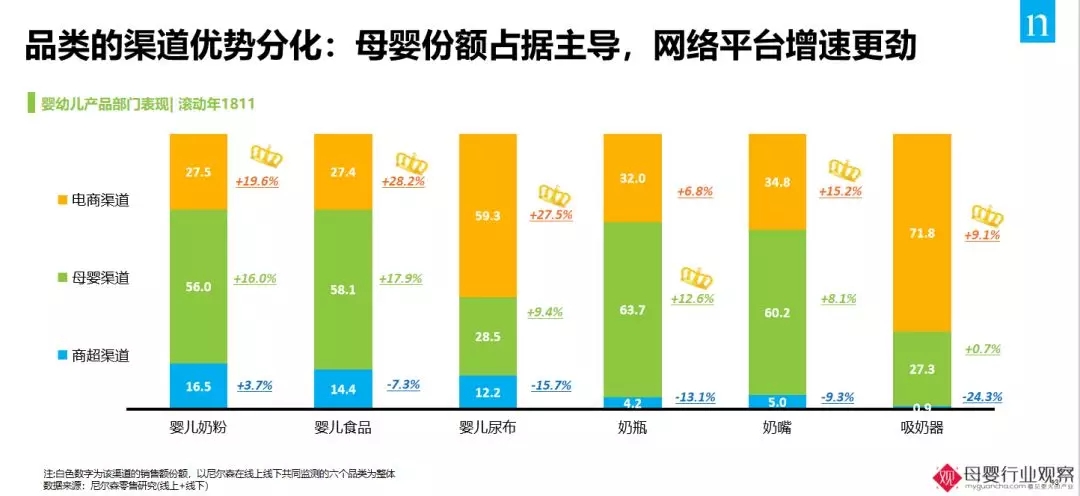

1)品类的渠道分化:母婴渠道占主导,电商增速强劲

再往下切分一些重点品类,主要有六大母婴品类:婴儿奶粉、婴儿食品、婴儿尿布、奶瓶、奶嘴、吸奶器,这六大品类的三大渠道分别占比,婴儿奶粉、食品、奶嘴都是母婴渠道占比较高的,基本可以达到50%~60%左右,算是最主要的渠道。线上也在继续加速,奶粉类、婴儿尿布、奶嘴类线上的增速高于整个母婴渠道的。但传统的商超渠道基本上处于萎缩的状态。

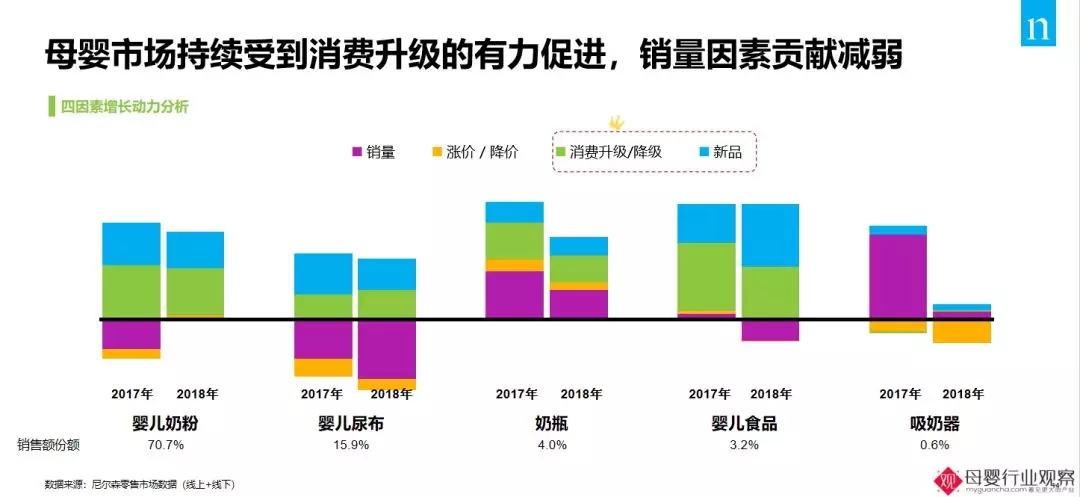

对于增长,一定要分析增长背后的动因,以相对比较科学量化的方式来看增长动因主要有四大方面:第一个是量,有没有更多的产品铺出去,消费者最终形成了购买;第二个是价格,从涨价的角度能推动整体销售额的增长;第三是消费升级,这是最主要的命题;最后是新品,有大量的新品由溢价的方式推到市场上,推动整体品类的增长。

2)消费升级和新品成母婴市场增长主要推动力

对比过去两年,五大主要品类几乎看不到量在推动增长,销量部分基本没有贡献,而且是拉低了整体销售额的角度。如头部的婴儿奶粉2018年的量基本没有增额,更多的是通过消费升级和新品,这个趋势同样显示在尿布、奶瓶、婴儿食品这些品类里面。

3)细分品类趋势:有机奶粉增速达50%

值得关注的是,消费升级和新品在推动整个母婴品类的增长,举一个简单的例子,经过数据统计,有机类的奶粉增速远高于其他品类,增速达将近50%,它是整个奶粉品类里面贡献比较重要的细分品类,过去几年有机婴儿类的食品也推动了母婴市场的增长。

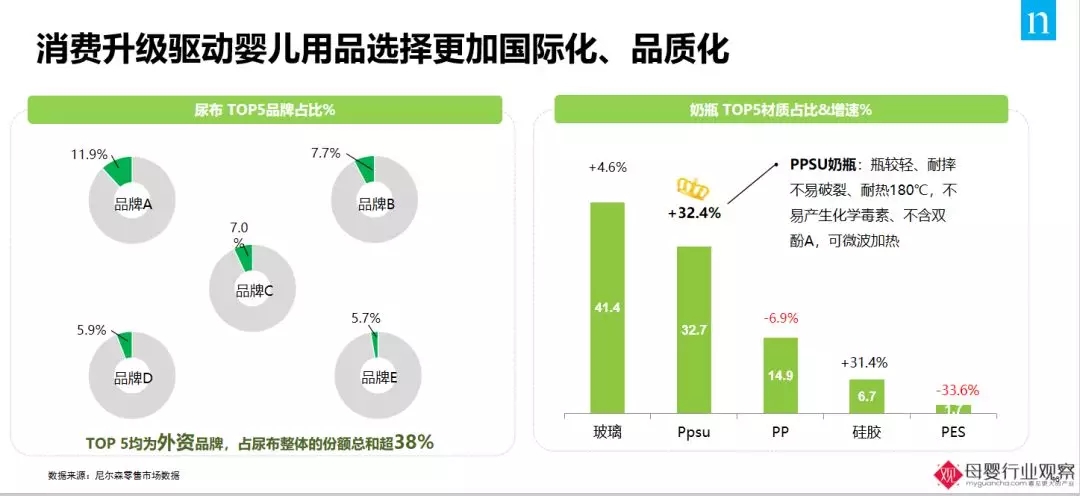

4)消费者越来越注重品质化、国际化

讲到消费升级,尼尔森主要分析主流品牌,前五位尿布类品牌是相对而言集中化的品类,全部为外资品牌,贡献率将近达到40%,是高度集中化的品类。从奶瓶来说,除了传统的玻璃瓶类的材质,目前消费者更多关注的是安全、健康以及高品质的产品,过去的一年像PPSU瓶,包括硅胶瓶的增速也是非常高的,超过了30%,推动奶瓶品类销量的增长。PPSU是耐摔、耐加热,在加热消毒过程中不易产生化学毒素,消费者对这类产品有很大的推动作用。

3、母婴快消品购物者观察

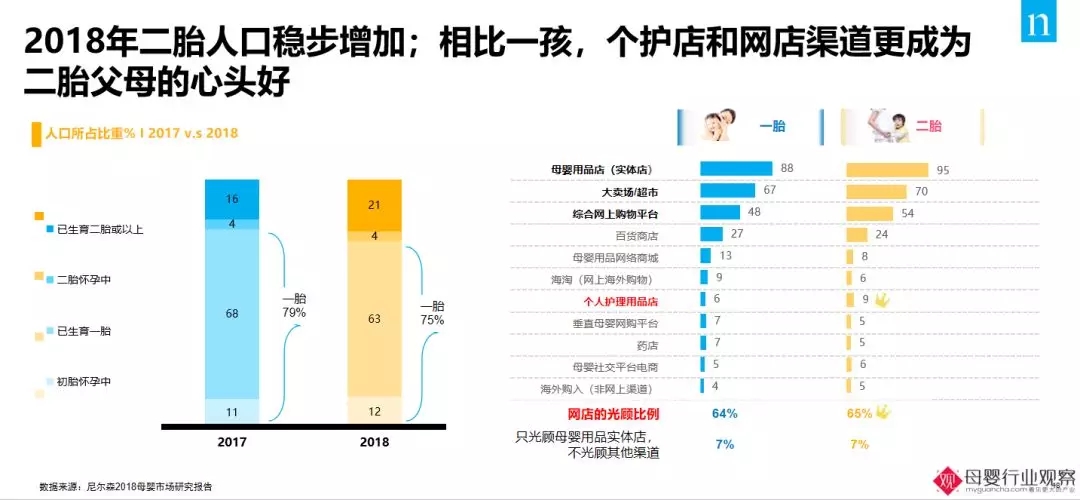

1)个护店成为二胎家庭消费心头好,渠道加速融合

无论市场怎么变,研究消费者,用户、会员永远是核心。对比这两年的母婴消费者数据,二胎数在增加,二胎家庭的比例在上升。将一胎家庭和二胎家庭做对比,他们更喜欢去哪里买东西?为什么?通过过去一年的洞察,尼尔森发现除了传统意义上的母婴渠道、商超、线上渠道,两个孩子的家庭更喜欢在个人护理品渠道购买母婴产品,渠道在加速融合,不仅仅是线上线下的融合,线下不同渠道类型也在融合。

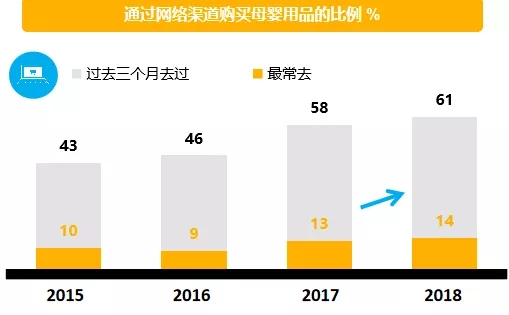

2)线上渠道渗透率加速增加

值得一提的是线上对于线下带来的冲击仍然存在,过去几年线上的渗透率在加速增长,无论是曾经去过网上的购物平台,包括在一个月内经常去购买的渗透率也在加速,网上前三位的品类分别是尿布、童装以及玩具,同时喂养用品也是线上渠道比较重要的品类。

3)一站式服务和体验性对线下渠道越来越重要

虽然一直在说线上线下融合,但在融合的过程中也产生了许多问题,从消费者的角度来看,是什么样的因素让消费者选择线上购买或者线下购买,区别在哪里?通过两年研究数据的对比,尼尔森发现,消费者去线上线下购买母婴产品的原因是多变的,线上比较优势的地方在于即时性下单、节约时间、方便、城市短配物流、及时送货上门、商品的比较;而线下则主要是品类的齐全,货真价实以及更多品牌可以选择,除此之外,线下渠道过去一年还突出了两个原因,第一个是消费者的诉求是在于线下母婴店是否能满足一站式的服务需求,第二个是是否具有体验性,如宝宝玩耍的区域,选择线下更多的是考虑到体验,以及用暖心的方式占据消费者的心智。

三、母婴快消品新趋势:进口化、高端化、品牌化

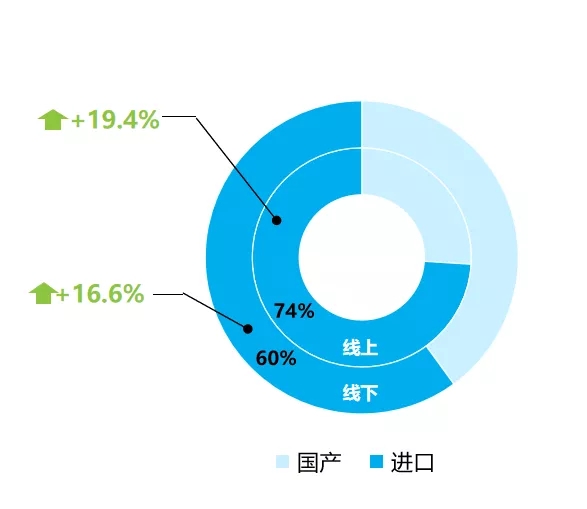

母婴快消品未来发展的趋势依然是进口化、高端化、品牌化。

从进口化角度来讲,我们主要分析几大权重品类,奶粉和尿布是母婴快消品中最重要的权重品类,在奶粉品类中,进口奶粉在过去的一年仍然占60%的线下渠道,增速高达16%,继续在蚕食国产品牌的份额;从婴儿尿布而言,进口品牌仍有上升,国产品牌是微微有所下降的。而其它权重稍微小点的品类,如奶瓶、奶嘴、吸奶器,这部分战场主要是国内占比比较高,也有不错的增长。分析整个奶粉品类的渠道占比来讲,线上渠道进口产品占据了74%的份额,线下渠道占据60%的份额,增速分别达到了19%和16%,进口产品在高速增长。

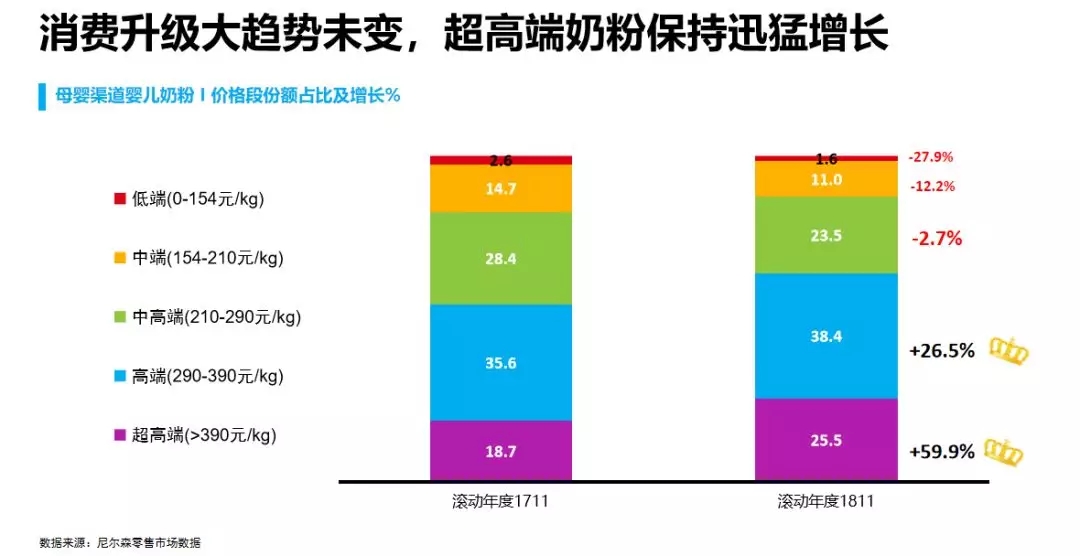

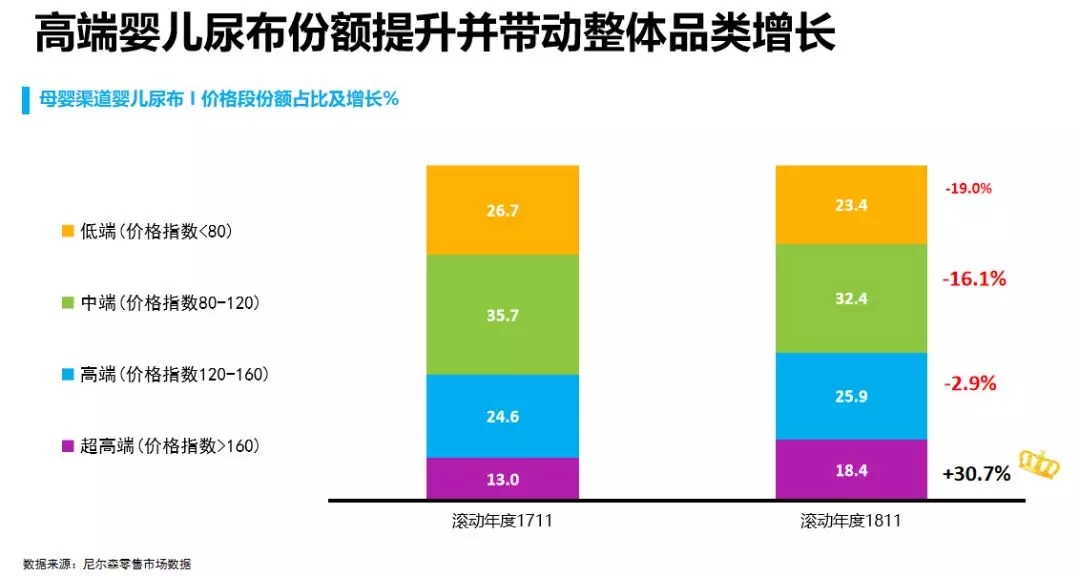

从高端化角度讲,分析奶粉价格段,超高端奶粉增速达到了60%,会进一步加剧整个奶粉品类的格局。这个点在尿布的品类也非常明显,价格在160元以上也就是高于市场价格1.6倍的高端婴儿尿布增长达到30%。

从品牌化的角度来说,奶粉和尿布两个品类都是集中度比较高的,top5中将近80%的头部品牌全是外资品牌,在奶粉品类里面占40%的份额,在尿布的品类里将近50%。同样品牌化也体现在所谓的小众品类中,无论是从童装、婴儿营养品以及奶瓶,值得关注的是童装,中国的童装市场是极度分散化的,也就是头部的市场占童装市场将近10%,在欧美发达国家将近30%~50%,也就意味着将来可能有头部的童装品牌脱颖而出。

我国整体经济是处于比较平稳的状态,中国快消品还是处于领先全球的增长速度,处于比较正向的发展过程中。在母婴市场里除了消费升级之外,电商会继续高歌猛进,权重的品牌会呈现有机化、国际化、品质化的趋势,婴儿类产品希望大家更多的关注进口化、高价、高端化的趋势。将来的3~5年,大家可以关注一些目前婴幼儿市场比较细分的品类,未来有更多的头部品牌会出现在这些领域里面,去控制整个市场。

文章转自于:母婴行业观察微信公众号